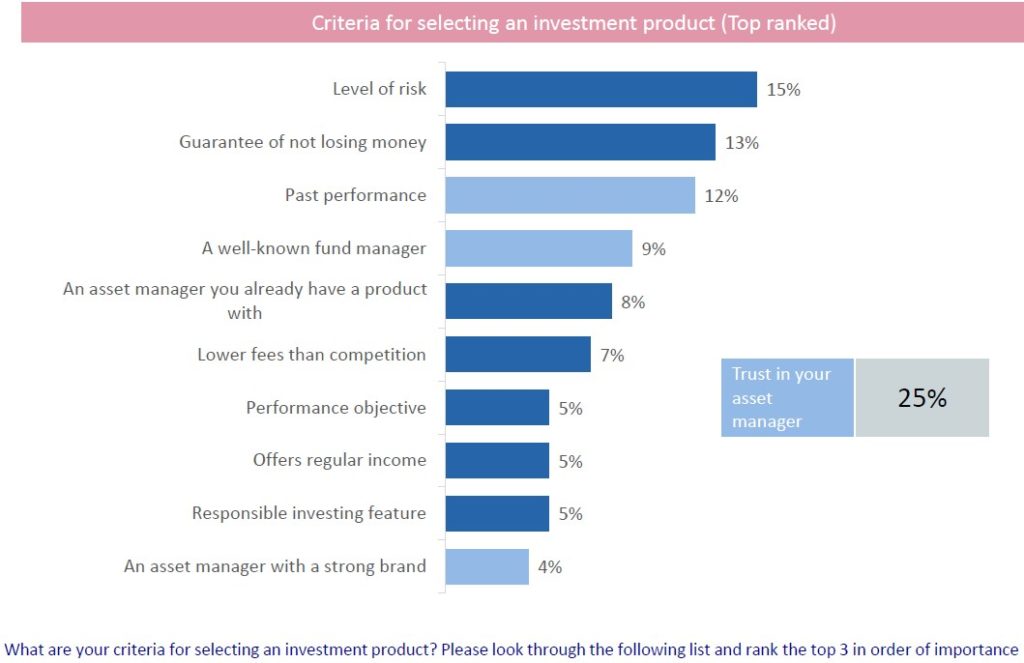

Depuis plusieurs années les promoteurs des cryptomonnaies prédisent que leur investissement préféré est en passe de devenir une classe d’actif à part entière, et que de plus en plus d’investisseurs, privés et institutionnels, s’y intéressent. La dernière enquête annuelle d’AXA Investment Managers[1] sur le comportement des investisseurs privés en Suisse et dans 7 autres pays indique effectivement que 14% des sondé-e-s envisagent d’investir dans les monnaies virtuelles.

Essayons d’y voir plus clair en examinant les deux arguments plus souvent mis en avant par les promoteurs des monnaies virtuelles :

« Les monnaies fiduciaires ont vécu ; les cryptomonnaies vont les remplacer »

L’argument se base sur le fait que les monnaies dites « fiduciaires », basée sur la confiance, sont aux mains des autorités monétaires (les banques centrales), dont l’indépendance du pouvoir politique s’est nettement affaiblie depuis la crise financière de 2008. On rappellera qu’entre 1945 et 1971, le système monétaire dit de Bretton Woods, a assuré une relative stabilité des principales devises mondiales en les ancrant au dollar US, qui lui-même était ancré à l’or à une parité fixe. Depuis l’arrêt unilatéral de ce système par le président Richard Nixon, ces monnaies sont « flottantes » et les banques centrales sont libres de gérer la quantité de monnaie à leur guise. Si elles ont été raisonnables pendant une quarantaine d’années, les politiques monétaires extrêmement accommodantes décidées lors de la grande crise financière, et plus récemment pour contrer la crise du Covid-19, ont fait exploser les bilans des banques centrales. Intuitivement, une très grande quantité de monnaie devrait réduire la valeur de celle-ci en comparaison à d’autres actifs dont l’offre est plus limitée. Justement, le Bitcoin a été conçu de telle manière que sa quantité ne puisse dépasser les 21 millions d’unités (limite qui serait atteinte, selon les estimations actuelles… en 2140). L’argument semble donc recevable, du moins sur le plan théorique.

Il est hautement improbable que les autorités politiques acceptent que des devises alternatives, virtuelles ou non, supplantent la devise officielle de leur pays. Cela n’est arrivé que dans des pays en faillite, comme le Zimbabwe, l’Argentine ou d’autres nations en guerre, dont la monnaie officielle n’avait plus aucune valeur aux yeux de la population, et qui ont vu un autre système monétaire se mettre en place (souvent le dollar US), toléré par les autorités. Mais dans un état de droit, les autorités doivent avoir la mainmise sur la monnaie officielle car c’est le seul moyen d’assurer une économie fonctionnelle.

Par ailleurs, beaucoup de pays développés, dont ceux de la Zone Euro et la Chine, sont actuellement en train d’examiner la possibilité d’émettre leur propre cryptomonnaie. Si elles voient le jour, ces monnaies virtuelles deviendraient donc des monnaies officielles valables pour toutes les transactions. Elles seraient bien entendu contrôlées par les autorités monétaires et leur valeur serait fermement ancrée à la monnaie fiduciaire qui serait toujours en circulation. Il n’y aurait donc pas d’avantage particulier pour les utilisateurs à détenir une telle monnaie virtuelle, à part celui de pouvoir payer par voie électronique. Par contre, les autorités politiques auraient un contrôle bien plus accru sur l’utilisation de cette monnaie car toute transaction serait traçable – et c’est probablement leur principale motivation[2]. Une hérésie pour les fans de cryptomonnaies « libres » qui vantent justement l’anonymat des transactions comme c’est le cas avec le Bitcoin et l’Ether, pour ne citer qu’elles. A un certain moment, ces monnaies virtuelles « libres » vont donc être confrontées aux monnaies virtuelles officielles. Devinez qui va gagner ?

« les cryptomonnaies sont le nouvel or »

Dérivé de l’argument sur les monnaies fiduciaires, celui-ci va plus loin : selon les théories économiques largement répandues, l’inflation est un phénomène essentiellement monétaire[3]. En d’autres termes, lorsque les banques centrales font « marcher la planche à billets », c’est-à-dire qu’elles émettent de grandes quantités de monnaie dans le système économique, il en résulte inévitablement de l’inflation, voire de l’hyperinflation à l’instar de ce qui s’est produit dans la République de Weimar dans les années 1920 ou plus récemment au Zimbabwe. Et historiquement, il n’y a guère que l’or ou l’immobilier qui ont préservé leur valeur dans ces périodes hyper inflationnistes. En raison de leur quantité limitée, certaines monnaies virtuelles comme le Bitcoin seraient donc un actif de choix dans un tel contexte.

Le problème est qu’aujourd’hui, l’inflation est largement absente dans les pays développés malgré le fait que les banques centrales ont fait exploser leurs bilans. On peut citer bien entendu la Banque Nationale Suisse, dont le bilan de 950 milliards a dépassé la taille de l’économie depuis plusieurs années déjà (1.33x). Le franc suisse reste pourtant la devise la plus forte du monde. Autre exemple d’une toute autre dimension : la Banque du Japon, qui est la première à avoir expérimenté l’expansion de son bilan (Quantitative Easing) dans les années 1990 et qui n’a jamais véritablement arrêté depuis : trente ans d’émission de monnaie jusqu’à une taille actuelle de 683 trillions de yen, soit 1.28x le PIB du Japon. Le JPY reste une monnaie forte, et tout autant « défensive » que le CHF et le USD en cas de crise.

Alors pourquoi l’inflation ne décolle-t-elle toujours pas ? Mêmes les gouverneurs des banques centrales avouent leur perplexité[4]. Il semble que les pressions déflationnistes séculaires, comme l’évolution de la démographie, la mondialisation du commerce, ainsi que l’excès d’épargne soient ensemble bien plus puissantes que la quantité de monnaie en circulation. C’est probablement ce qui explique que l’inflation continue de jouer l’Arlésienne : on en parle beaucoup, mais on ne la voit jamais.

Quant à l’affirmation que les cryptomonnaies sont le « nouvel or », il faut savoir raison garder. L’or a fait ses preuves comme réserve de valeur depuis des millénaires, et a permis à des familles de préserver une partie de leur fortune lors de crises majeures. Les monnaies virtuelles sont encore très loin d’avoir un track record aussi convaincant.

Alors, les cryptomonnaies sont-elles devenues une classe d’actif légitime ? On l’a vu plus haut, les principaux arguments mis en avant par leurs promoteurs peuvent être convaincants aujourd’hui, mais le futur des cryptomonnaies actuelles, dites « libres », est hautement incertain[5]. Quant à l’argument du soit-disant « pouvoir de diversification » des cryptomonnaies, leur chute simultanée lors de la crise du Covid-19 au 1er trimestre 2020 a démontré qu’il était clairement fallacieux.

Mais il y a également d’autres éléments majeurs qui militent en défaveur d’un investissement dans les cryptomonnaies :

- La sécurité. On estime que 20% des Bitcoins qui ont été créés à ce jour ont été perdus à jamais[6], et que plusieurs milliards (en contrevaleur USD) de cryptomonnaies sont volés par année par des hackers ou par un autre type de fraude[7] sans qu’il soit possible de les récupérer.

- La pollution induite. A l’heure où les investisseurs veulent des placements « verts », comment justifier l’énorme gaspillage d’énergie que représente le mining de cryptomonnaies ? Une étude récente[8] estime la consommation d’électricité requise pour faire tourner la blockchain du Bitcoin à près de 90 TWh par année, soit la consommation d’un pays comme la Belgique ! Si l’on ajoute la consommation nécessaire à toutes les autres cryptomonnaies, le total devient carrément indécent. Le bilan carbone des cryptomonnaies est catastrophique.

- Quelle utilité ? Même en 2020, les monnaies virtuelles sont très peu acceptées comme moyen de paiement dans le monde[9]: elles n’ont de « monnaie » que le nom. Leur seule et unique fonction, si l’on exclut bien entendu les activités criminelles, reste la spéculation. On comprend qu’avec une volatilité annualisée de 92% pour le Bitcoin[10], ce dernier offre des opportunités de trading pour celles et ceux qui veulent tenter leur chance.

Chacun-e est libre d’investir son capital comme il/elle le souhaite. Mais au moment de faire ses choix d’investissement, la notion de sécurité devrait prévaloir. Détenir des actions (certes aujourd’hui dématérialisées) revient à posséder une petite partie d’une entreprise bien réelle, produisant des bénéfices et versant parfois des dividendes, ainsi qu’une voix aux assemblées générales. Les cas de fraude restent très rares, et la solution qui a passé le test du temps est simple : investir dans un portefeuille suffisamment bien diversifié.

Détenir une cryptomonnaie, cela revient à changer de l’argent bien réel pour une ligne de code dans une blockchain qui n’est régulée par aucune autorité. Vous n’avez aucun contrôle sur le fonctionnement de cette blockchain, dont le code-source est d’ailleurs en open source et qui peut donc être changé par quiconque souhaite le faire « évoluer », comme l’ont montré les différents forks survenus sur l’Ether et le Bitcoin, notamment. Quant aux marchés des cryptomonnaies, à la liquidité aléatoire, il a été démontré qu’ils sont souvent manipulés par des gros porteurs[11] (sans parler des rumeurs et pseudo-informations constamment propagées sur les forums de discussion), qui se jouent de la naïveté des « petits joueurs » dans ce Far-West pour geeks.

Lorsqu’on ne maîtrise rien, et que l’on a aucun moyen de recours légal, la sagesse suggère de s’abstenir. Caveat Emptor.

[1] Disponible ici : https://qualified.axa-im.ch/en/studien

[2] Le débat entre les libertés individuelles (pouvoir jouir librement de son argent) et le « bien public » (combat contre la criminalité et la fraude fiscale) est passionnant mais hors de propos ici.

[3] La célèbre phrase « Inflation is always and everywhere a monetary phenomenon » vient de Milton Friedman, un économiste américain et professeur à l’Université de Chicago jusqu’en 1975. Ce concept a été largement accepté par les académiciens et les banquiers centraux jusqu’à présent.

[4] Durant une conférence de presse en septembre 2017, la présidente de la Réserve Fédérale américaine Janet Yellen a admis que la Fed « ne comprenait pas totalement l’inflation » et a ajouté que « l’absence d’inflation cette année reste un mystère ».

[5] Même Brad Garlinghouse,le CEO de Ripple (une des trois grandes cryptomonnaies) prédit que 99% des 3’000 « crypto-actifs » existants vont disparaître (la majorité étant des tokens sans aucun intérêt).

[6] Si vous perdez la clé électronique de votre portemonnaie virtuel, il est impossible de le débloquer et les cryptomonnaies qu’il détient sont effectivement irrécupérables.

[7] Sans compter les pertes liées aux nombreuses fraudes sur des ICOs, (Initial Coin Offerings).

[8] Alex de Vries, « Bitcoin’s energy consumption is underestimated: A market dynamics approach”, Energy Research & Social Science, December 2020.

[9] Quand on sait que la confirmation d’une seule transaction en Bitcoin peut prendre plusieurs… heures, on comprend pourquoi. On estime également qu’elle consomme plus de 900 KWh, soit plus d’un million de fois plus qu’une transaction avec une carte Visa.

[10] Calculé sur les prix journaliers, depuis le 1er janvier 2013 (début de l’historique dans Bloomberg).

[11] Le Wall Street Journal a publié en 2019 les résultats d’une étude académique qui a démontré qu’environ la moitié du volume qui a poussé le prix du Bitcoin à près de 20’000 USD lors de sa flambée spéculative de 2017 provenait d’un seul intervenant. Sans parler des innombrables fraudes de type « pump & dump » qui fleurissent régulièrement sur ces marchés.