L’or est-il un bon investissement ?

Les craintes d’un retour durable de l’inflation étant le thème majeur de 2021, le moment est opportun de se pencher sur la classe d’actif qui, dans l’inconscient collectif, est censé représenter la meilleure couverture contre ce type de risque.

Rappelons quand même que si la « vraie » inflation[1] devrait effectivement refaire son apparition, cela signifie en général une remontée significative de la courbe des taux d’intérêt et donc une baisse de la valeur de tous les actifs dont les cash flows futurs sont actualisés. En d’autres termes, les obligations chutent (en proportion à leur duration[2]) et les actions subissent également une dévalorisation substantielle afin de revenir à des multiples de valorisation plus raisonnables[3]. Pour un portefeuille traditionnel « mixte » ou « balancé », essentiellement composé d’obligations et d’actions, c’est donc un scénario catastrophique.

Le prix de l’or est intrinsèquement instable

Tout d’abord, l’or ne génère aucun rendement, et donc sa valorisation théorique ne peut être déterminée comme les autres actifs financiers générant des cash flows. C’est l’une des raisons fondamentales qui explique pourquoi l’or ne baisse pas « mécaniquement » lors d’une hausse des taux.

Le prix de l’or est donc basé uniquement sur l’offre et la demande. Certains en déduisent qu’il s’agit d’un actif spéculatif, mais il faut rappeler que contrairement aux actifs purement spéculatifs comme les cryptomonnaies, l’or a une utilité d’usage (bijouterie, décoration) et industrielle (c’est l’un des meilleurs conducteurs d’électricité). Il n’en reste pas moins qu’environ la moitié de la demande provient de l’investissement financier (privés, caisses de pensions, assurances) et monétaire (banques centrales). Comme l’offre de métal jaune est plutôt stable et limitée[4], c’est bien la demande d’investissement, la plus volatile, qui affecte le prix de l’or à la marge.

La nature humaine étant ainsi faite qu’une hausse du cours attire de nouveaux investisseurs, une période de hausse de l’or génère plus de demande et prolonge ainsi la phase haussière. Et vice-versa. Le problème avec ce type d’actif est qu’il n’existe pas de valeur « fondamentale » vers laquelle le prix devrait converger[5]. L’or peut ainsi alterner des phases de forte hausse (comme entre 1971 et 1980, où il est passé de 40 à 850 USD) et de forte baisse (comme entre 2011 et 2015, où il a baissé de 45%). Comme les autres matières premières, l’or est donc un actif particulièrement volatile.

L’or, un actif de couverture ?

Un actif volatile peut être un bon investissement s’il permet, grâce à une corrélation négative avec les autres actifs présents dans le portefeuille, d’en réduire le risque total. Le premier problème avec cet argument, c’est que la corrélation est une mesure statistique très instable et que rien ne garantit qu’une corrélation historique négative se produira également dans le futur. Les obligations d’Etat ont offert une corrélation (généralement) négative avec les actions pendant une longue période, jusqu’à ce que les taux d’intérêt atteignent zéro et que cela ne fonctionne plus.

L’or est néanmoins toujours considéré comme un « actif refuge », c’est-à-dire qu’il a tendance à prendre de la valeur en temps de crise. Indéniablement, le métal jaune a permis à de très nombreuses familles et institutions de préserver une partie de leur fortune durant les événements catastrophiques de l’Histoire, et ce depuis des millénaires. Plus récemment, l’or est effectivement monté durant la grande crise financière de 2008, alors que les actions perdaient plus de la moitié de leur valeur[6]. Et lors de la correction brutale de 2020[7], l’or a gardé sa valeur. Cependant, au cours de ces deux épisodes, son prix a subi de grandes variations.

Cela explique pourquoi certains gérants de portefeuille allouent une petite part à l’or, afin de servir d’actif de couverture en cas de choc sur les marchés. Mais si cette part est trop petite, l’effet « protecteur » sera peu effectif… Et si cette allocation est trop importante, cela crée de la volatilité dans le portefeuille, avec un coût d’opportunité non négligeable, comme on va le voir.

L’impact caché du dollar

Comme toutes les matières premières, l’or est coté en USD. En partant du principe que la valeur intrinsèque d’une matière première n’a rien à voir avec celle du billet vert, si ce dernier se déprécie par rapport aux autres monnaies, le prix des matières premières devrait mécaniquement monter, et vice-versa. C’est effectivement ce que l’on constate avec l’or.

Cela revêt une importance particulièrement importante pour des investisseurs suisses, qui ont vu le USD se déprécier de… 78% depuis la fin des accords de Bretton-Woods en 1971. En d’autres termes, l’or évalué en CHF s’est déprécié de 3% par an uniquement en raison de la baisse du dollar. Lorsqu’on investit en or dans un portefeuille dont la monnaie de référence est le CHF, c’est un élément dont on doit tenir compte. Heureusement, aujourd’hui il existe des véhicules d’investissement couverts contre le risque de change.

Quid de l’inflation ?

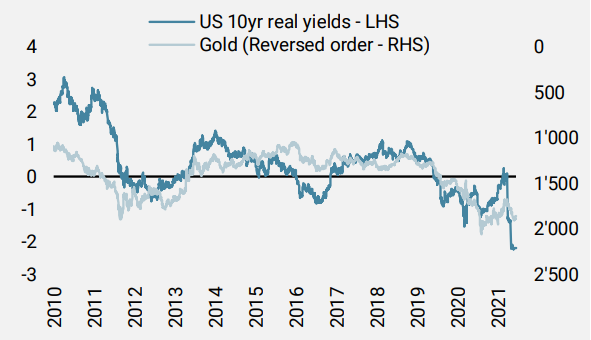

Quel est le comportement du prix de l’or en période inflationniste ? Comme on l’a vu plus haut, durant la dernière période véritablement inflationniste des années 1970, l’or a effectivement très fortement augmenté, alors que les actions et les obligations s’effondraient. Et sur les dix dernières années, on a constaté une très forte relation entre le prix de l’or et le taux d’intérêt réel[8] USD à 10 ans :

Source : Unigestion

La forte hausse de l’or entre 2018 et 2020 (+75%) peut s’expliquer par la baisse marquée des taux réels US, qui sont passés de 1% à -1% dans la période. Lorsque les taux réels sont négatifs, cela signifie que les investissements dits réels (matières premières, immobilier, actions) deviennent beaucoup plus intéressants que les investissements dits nominaux comme les obligations, dont la valeur s’érode avec l’inflation et dont le rendement direct (coupons) ne réussit même plus à préserver le pouvoir d’achat.

A ce stade il faut rappeler que cette situation de taux réels négatifs est une anomalie provoquée par les politiques monétaires des principales banques centrales, qui maintiennent les taux d’intérêt artificiellement très bas, afin de stimuler les économies développées. Elles y parviennent en injectant des liquidités dans les marchés financiers, notamment via des achats massifs d’obligations, ce qui maintient les taux longs à des niveaux proches de zéro. Ce faisant, elles ont réussi à chambouler complètement le fonctionnement du marché obligataire, qui en temps « normal », devrait accompagner une anticipation de remontée de l’inflation par une hausse des taux longs[9].

La hausse récente de l’or est en réalité une conséquence indirecte des politiques monétaires ultra-expansionnistes des banques centrales plutôt que le reflet de la crainte de la résurgence de l’inflation par les intervenants de marché. Il semble bien que les banques centrales, Fed la première, qui prétendent que l’inflation actuelle est de nature temporaire car résultant directement du bref mais violent choc déflationniste de 2020, aient raison. Les banques centrales sont d’ailleurs en train de préparer les marchés au retour à des politiques monétaires moins expansionnistes pour 2022. Les taux longs devraient donc lentement remonter. Et si l’inflation revient effectivement dans la « norme » de ces dernières années, soit entre zéro et 2%, les taux réels vont repasser en territoire positif et l’or n’a aucune raison de surperformer.

Alors, verdict ?…

L’or est-il un bon investissement sur le long terme ? Ca dépend… Les chanceux qui en ont acquis en 1971 à 40 USD l’once sont certainement satisfaits de leur performance à ce jour (8.0% par an en USD, 5% en CHF). Quant à ceux qui en ont acheté au pic de 1980 (850 USD l’once), ils ont dû attendre jusqu’en… 2008 pour retrouver leur prix d’achat et leur performance annualisée à ce jour est misérable (1.8% par an en USD), soit moins que l’inflation. En d’autres termes, la performance réelle de l’or sur les quarante dernières années est… négative. Sur cette période, les actions (et même les obligations) ont été beaucoup plus performantes.

La fin de l’étalon-or en 1971, et le contexte fortement inflationniste des années post-crise pétrolière des années 1973-1981, lors duquel le prix de l’or avait été multiplié par 20, n’ont rien à voir avec le contexte géopolitique et économique actuel. Les forces déflationnistes séculaires, en premier lieu les tendances démographiques défavorables des pays développés (Chine incluse) et l’excès d’épargne que cela provoque, devraient ainsi contenir une hausse durable des prix à la consommation et donc une hausse marquée des taux longs. Une résurgence durable de l’inflation est ainsi hautement improbable, malgré les craintes d’une dévalorisation massive des monnaies fiduciaires que l’on entend parfois (surtout du côté des ayatollahs du Bitcoin).

En conclusion, l’or reste une classe d’actif intéressante dans un portefeuille diversifié en raison de ses caractéristiques de couverture en cas de choc sur les marchés, qui semblent assez robustes. Mais en détenir de manière permanente est certainement sous-optimal. En acquérir après une phase de baisse marquée, en tenant compte de ce qu’il se passe du côté des taux réels et du dollar US, est probablement la stratégie la plus profitable… pour autant que l’on soit capable d’en sortir lorsque le contexte devient moins favorable.

[1] On parle ici d’une inflation (mesurée par l’indice des prix à la consommation) qui dépasse durablement – c’est-à-dire sur plusieurs années – les 5% et qui finit par provoquer des hausses de salaires. On en est encore loin.

[2] La duration est une mesure de risque pour les obligations ; elle est proportionnelle à la durée jusqu’à l’échéance.

[3] Dans la période actuelle de taux très bas, il n’y a guère d’alternative aux actions. Mais lorsque les taux sont plus élevés, l’attrait des actions, plus risquées, se réduit et les investisseurs ne sont plus prêts de payer des multiples de valorisation aussi élevés. Aujourd’hui, le ratio cours/bénéfice du marché américain (« P/E de Shiller ») est de 38x, contre moins de 10x au début des années 1980, à la fin de la dernière période inflationniste.

[4] Environ 3’500 tonnes par an, représentant moins de 2% de la quantité totale d’or extraite dans l’histoire (env. 200’000 tonnes).

[5] Le coût de production pourrait représenter une valorisation de référence. En théorie, si le prix du marché chute en-dessous du coût de production de l’or, les mines devraient fermer, ce qui devrait finir par rééquilibrer l’offre et la demande et stabiliser le prix.

[6] Entre le 31 octobre 2007 et le 6 mars 2009, les actions mondiales ont perdu 57% alors que l’or a progressé de 19% (en USD).

[7] Entre le 12 février et le 23 mars 2020, les actions mondiales ont perdu 34% (en USD).

[8] Rendement des obligations souveraines US à 10 ans moins l’inflation actuelle (mesurée par l’évolution du CPI sur les derniers 12 mois).

[9] Lorsqu’ils anticipent une hausse de l’inflation, les détenteurs d’obligations vont vendre leurs titres à duration longue (ceux dont la valeur réelle va être le plus pénalisée si l’inflation augmente), ce qui va provoquer la hausse de leur rendement, et donc des taux longs.