AXA Investment Managers vient de présenter les résultats de son enquête annuelle sur le comportement des investisseurs privés en Suisse et dans 7 autres pays[1]. Les différences culturelles entre les européens et les asiatiques sont parfois frappantes, notamment en ce qui concerne l’utilisation des nouvelles technologies.

Mais ce sont les résultats concernant les investisseurs suisses qui nous intéressent particulièrement. Il y a trois éléments qui m’ont interpellé :

- Le cash reste, et de loin, le principal actif « d’investissement » ;

- La confiance dans les banques est en perte de vitesse ;

- Les critères pour sélectionner un produit d’investissement ne sont pas ceux que l’on pourrait penser.

Les suissesses et les suisses gardent donc près de la moitié[2] de leurs fortune investissable (hors immobilier physique) sur leur compte bancaire, citant comme raison principale la nécessité de garder des liquidités en cas d’urgence. Au niveau national, cela représente donc des sommes pharaoniques. Pourtant, il existe beaucoup de solutions d’investissement liquides qui permettraient de faire travailler ce capital, à des niveaux de risque variés, et certains même avec des avantages fiscaux ! C’est probablement le manque de temps, d’intérêt ou de connaissance d’opportunités qui expliquent ce gâchis national. Comme disent nos amis québécois : « y’a du job »…

On le sait, en Suisse nous avons une relation particulière avec nos banques, qui a été quelque peu chamboulée lors de la crise financière de 2008. D’après l’enquête d’AXA, les banques représentent toujours, et de loin, le premier interlocuteur pour les questions liées à l’épargne et l’investissement. Pourtant, même si elles n’ont pas (encore ?) osé répercuter totalement les taux d’intérêt négatifs dictés par la BNS sur les comptes de leurs clients, la réalité actuelle est que même avec une rémunération de zéro, l’effet des frais bancaires implique que détenir de l’argent sur son compte coûte plutôt qu’il ne rapporte. De plus, les produits d’investissement proposés par ces mêmes banques sont en général chers en termes de frais de gestion (mais encore plus rentables pour elles[3]), et malheureusement souvent peu performants. Il n’est donc pas étonnant que la clientèle privée suisse se tourne vers les plateformes de conseil en ligne, les gérants indépendants, voire même les robo-advisors, selon l’enquête d’AXA. C’est une tendance lourde que même les tentatives de digitalisation ne semblent freiner.

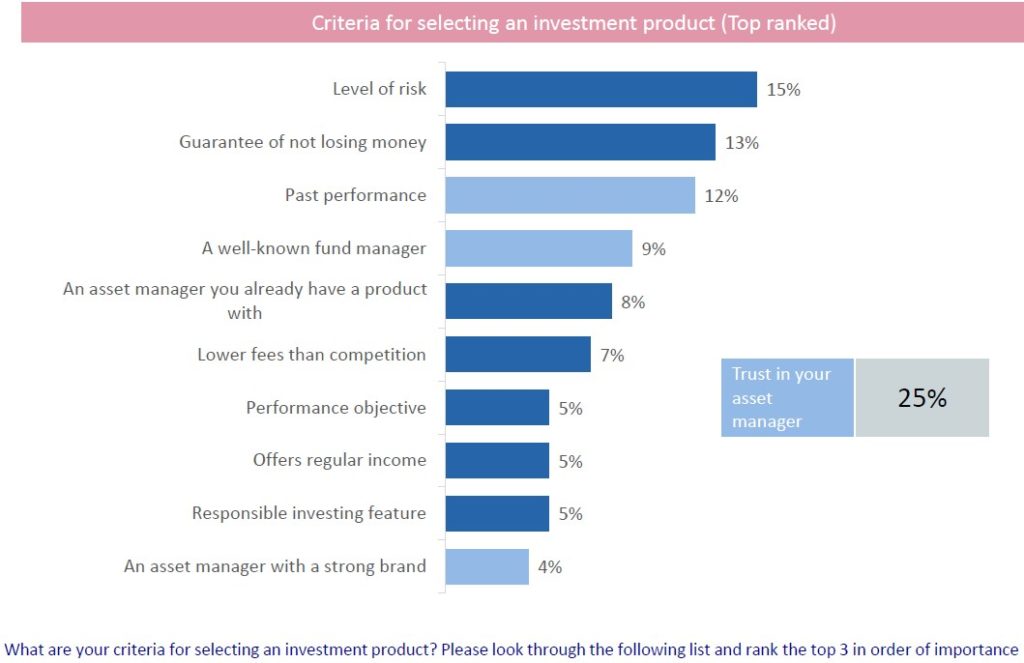

Lorsqu’il s’agit de sélectionner un produit d’investissement, la performance historique est systématiquement mise en avant. La psychologie humaine étant celle qu’elle est, il est beaucoup plus facile de convaincre quelqu’un d’investir après une excellente performance qu’après une mauvaise performance. Donc lorsque le vendeur a un intérêt direct à vous vendre un produit, c’est bien entendu ce qu’il va mettre en avant. Or, l’enquête d’AXA révèle que la performance n’est pas le premier critère de décision, mais que la confiance dans le ou la conseiller/ère, ainsi que le risque sont bien plus importants. Et surprise, le niveau des frais n’est pas non plus un critère décisif :

La conclusion est limpide pour celles et ceux qui s’occupent de la gestion patrimoniale de clients suisses : ces derniers ont besoin d’un conseil neutre et indépendant, qui tient compte de leur situation personnelle (capacité objective et subjective à prendre des risques) et qui ne recherche pas la performance à tout prix, mais la croissance régulière de leur capital.

Dans le contexte actuel de taux globaux nuls voire négatifs, cela représente un défi considérable car les obligations ne sont plus en mesure de remplir leur fonction historique dans un portefeuille, et ce d’autant plus si la devise de référence est le franc suisse.

Les solutions d’investissement « mixtes » ou « balancées », qui proposent un investissement entre actions et obligations vont certainement délivrer des performances très décevantes dans les années à venir. Il s’agit au contraire de multiplier les primes de risque de manière intelligente et pondérée dans un portefeuille, tout en assurant une diversification des risques efficace. Plus facile à dire qu’à faire ?

[1] Disponible ici : https://qualified.axa-im.ch/en/studien

[2] 48% pour la totalité de l’échantillon, 44% pour la catégorie « Mass Affluent » (qui ont une fortune investissable supérieure à 100’000.-).

[3] Ces produits étant gérés par la division Asset Management, avec des actifs déposés auprès de la banque et les transactions du portefeuille étant également effectuées à travers le desk de la banque, cette dernière gagne en effet sur tous les tableaux (sans parler du prêt de titres).